8月18日下午,中國證監會推出系列利好政策,擬從擴大資本市場資金量、提高上市公司質量、加強投資者利益保障等多個維度,切實提振投資者信心。

在某頭部券商資深保代看來,證監會系列措施的出臺恰到好處。

股市起穩回升關鍵在于三點:一是充足的資金;二是較為豐富的優質投資標的,即較高的上市公司質量;三是穩定的投資回報與便利的投資渠道。

此番證監會改革對上述三點均有較多涉及,可謂是利好資本市場發展的及時雨。

擴大資本市場資金量方面,證監會著力采取“將指數基金等權益類產品納入個人養老金投資范圍”等力措以吸引中長期資金入市;通過放寬指數基金注冊條件、拓寬公募基金投資范圍和策略等鼓勵權益類基金發展;同時開出利好證券公司的系列措施。

提高上市公司質量方面的最大看點是,通過適當限制破發或破凈上市公司和行業的融資活動,以提高上市公司質量;同時在上市融資、債券發行、并購重組等多渠道為科技型企業開辟“綠色通道”。

加強投資者利益保障方面,證監會則推出“降低證券交易經手費,降低證券公司傭金費率,擴大融資融券標的范圍”等便利投資者交易的措施;并強化分紅導向,以讓投資者更好分享上市公司紅利。

對于證監會出臺的一系列措施,多家媒體和券商都發布了評論或點評。

證券時報:打好政策“組合拳” 釋放活躍市場強信號

在中央政治局會議定調“活躍資本市場,提振投資者信心”的25天后,證監會祭出了激發市場活力的政策“組合拳”,從投資端、融資端、交易端等方面綜合施策,釋放出明確的穩市場信號,資本市場建設邁入了提升市場活力、效率和吸引力的高質量發展新時期。

“活躍資本市場,提振投資者信心”是中央政治局會議對資本市場的新部署新要求,定調更加積極,方向更加明確,體現了黨中央對資本市場的高度重視和殷切期望,以及穩定的資本市場對維護經濟社會大局穩定的重要意義。

當前,我國經濟運行正處于恢復發展的關鍵期,處在波浪式前進、螺旋式上升的進程中,觀察解讀經濟形勢,既要看清短期的、階段性的“形”,更要讀懂長期的、根本性的“勢”;在看到短期困難挑戰和階段性壓力的同時,更要增強長期發展的信心和耐心。可以看到,積極因素在不斷匯聚,國內需求穩步擴大,產業結構繼續優化,高技術投資較快增長,新動能發展壯大,通脹形勢總體穩定,經濟長期向好的基本面沒有改變,全年完成5%的增長目標具備堅實基礎。

作為牽一發而動全身的樞紐,一個有活力、信心足的資本市場,是穩定社會預期、增強發展信心、激發創業創新熱情的重要抓手,是推動產業轉型升級、完善公司治理、增加居民財富收入的關鍵突破口,對經濟社會高質量發展起到“四兩撥千斤”的撬動作用。

此輪證監會推出的一攬子激發市場活力的政策舉措,借鑒過往多年的監管經驗,用全面深化改革之法疏通“市場活躍度欠佳”之堵,用多項政策紅利提振投資者信心。細看改革之策,既立足當下,針對市場預期不穩、投資者信心不足等問題,加快推出一批可落地有實效的政策舉措,如放寬指數基金注冊條件,提升指數基金開發效率;降低證券交易經手費,同步降低證券公司傭金費率;擴大融資融券標的范圍;推進公募基金費率改革全面落地等。又著眼長遠,堅持改革開放,統籌發展股票債券期貨市場,完善資本市場基礎制度,如引導經營性現金流穩定的上市公司中期分紅,加強對低分紅公司的信息披露約束;加大中長期資金引入力度;研究適當延長A股市場、交易所債券市場交易時間等。監管部門綜合施策,在引入源頭活水、降低交易成本、提高交易暢通性等方面下大力氣,通過制度設計的變革讓市場機制發揮作用,提高市場參與各方的積極性,激發市場活力。

值得注意的是,穩定是資本市場高質量健康發展的前提,在推進改革的過程中需始終考慮市場承受力。沒有二級市場的穩健運行,資本市場的功能就難以有效發揮。需要在合理保持IPO、再融資常態化的同時,加強一、二級市場的逆周期調節,更好地促進一二級市場協調平衡發展。也需要考慮A股投資者結構,審慎評估T+0交易制度當前在我國市場運行的可行性。既要提升市場活躍度,也要堅決防止市場大起大落,防止股市“泡沫”和“虛火”的滋生。

“活躍資本市場”是一個大命題,也是一個長期命題,只有緊緊圍繞建設中國特色現代資本市場這一主線,持續優化市場生態,提升市場活力、效率和吸引力,才能實現資本市場與實體經濟的良性互動,加快建設成一個規范、透明、開放、有活力、有韌性的資本市場。

申萬宏源:健全資本市場功能 提振投資者信心

作為經濟發展的“晴雨表”,資本市場在金融運行中具有牽一發而動全身的作用。7月24日召開的中央政治局會議提出,“要活躍資本市場,提振投資者信心”。8月18日中國證監會表示,將從投資端、上市公司質量、交易端、高質量投資銀行、統籌提升A股港股活躍度和加強跨部委協同等方面系統性施策,全面提振市場信心。

“活躍資本市場,提振投資者信心”是系統性工程。資本市場的高質量發展取決于我國經濟的高質量轉型,經濟發展階段會影響企業的成長方式,進而直接影響上市公司的質量。上市公司是資本市場價值創造的重要來源,上市公司的高質量發展取決于我國產業結構的優化及現代化產業體系的構建,而現代化產業體系的發展又取決于宏觀經濟整體的高質量轉型。受經濟發展階段及產業轉型影響,當前我國產業集中度、企業競爭力較美國等成熟市場存在一定的差距,資產投資收益率及上市公司競爭力都存在較大的提升空間,要以制度改革和要素改革為契機,不斷提升產業競爭力和上市公司質量,加大A股市場優質中長期資產的供給,提升市場的投資吸引力。資本市場的高質量發展取決于金融與實體之間的良性互動,一方面,要讓金融市場更好地服務賦能實體經濟轉型;另一方面,也要讓金融市場充分分享實體經濟高質量發展的紅利。要著力解決當前金融投資與實體投資邏輯不一致的問題,打通投融資兩端的改革,打通一、二級市場,從實體經濟的需求出發來開展金融業務、創新金融產品和金融服務,暢通金融與實體之間的連接通道,提升資本市場和實體經濟之間的聯動性和適配性,推動市場形成良性循環生態。資本市場的高質量發展當然也取決于市場自身的制度建設和基礎功能。要從資本市場運行的一般規律出發,健全投資、融資、交易等基礎功能,更好地發揮資本市場利益共享、風險共擔機制,優化資源配置。

開源證券:政策組合拳超預期,全面看好券商行情

組合拳涉及范圍廣,標本兼治,加強跨部委協同引入中長期資金。本次證監會對資本市場投資端、資產端、交易端均有舉措落地,部分政策表述超預期,市場對券商擴表政策預期不足。標本兼治立足長遠,加強跨部委溝通協同下,未來在引入中長期資金方面或有更多舉措落地。券商業務全面受益,繼續看好券商板塊機會,杠桿上限有望提升,兩融和衍生品擴表可期。

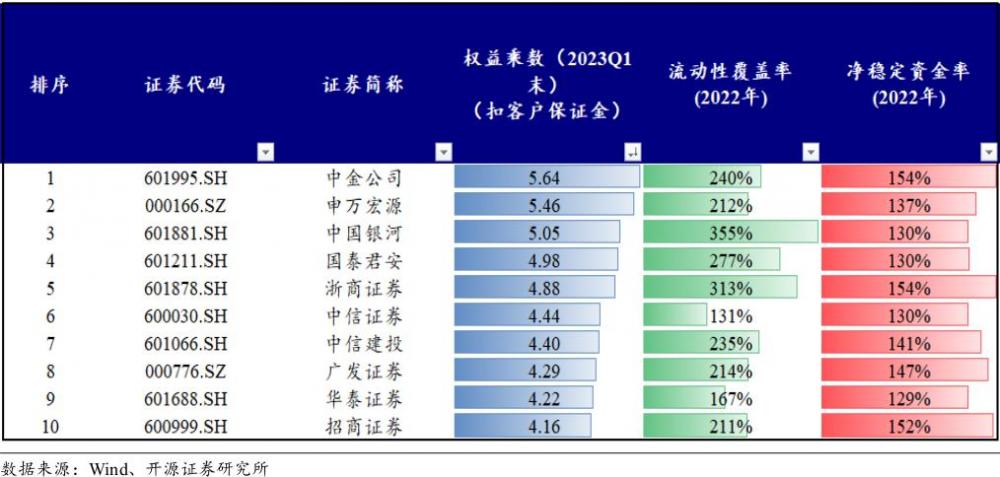

(1)風控指標:流動性等風控指標掣肘券商擴表能力,指標優化有望提升券商杠桿上限,利好資金業務擴張和ROE提升,優質頭部券商有望率先受益。

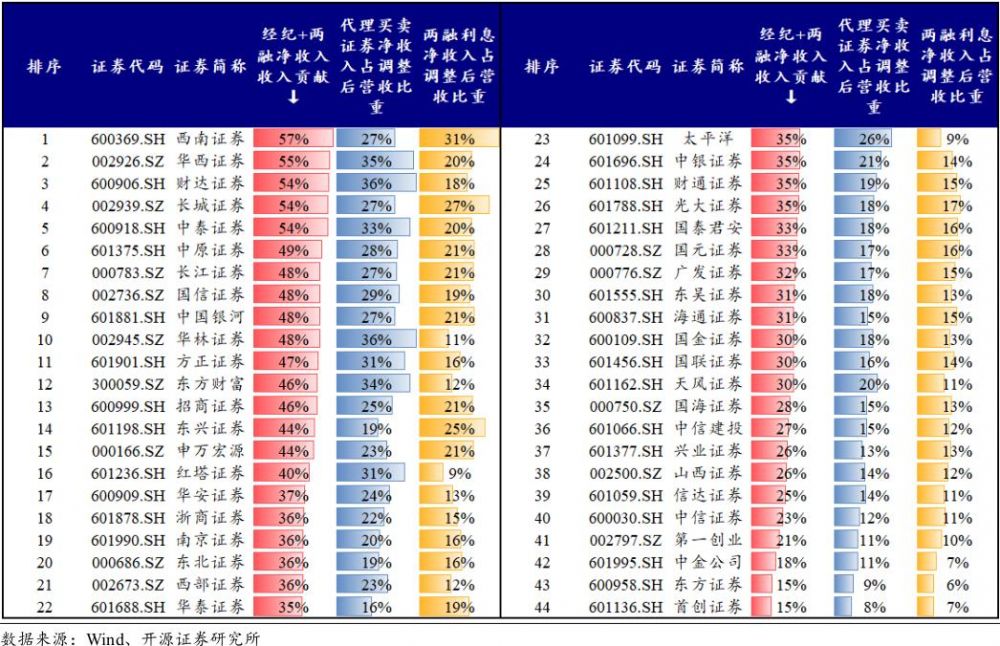

(2)經紀:交易所經手費下降30%利于降低交易成本,利好券商經紀業務(見附圖2)。因經手費為券商代收代繳,往往打包定價在傭金率中,故監管強調同步降低傭金率,將降費效果傳遞到投資者,預計扣除經手費后的券商凈傭金率不受影響。

(3)兩融:受益于融資業務杠桿提升、兩融標的池擴容,券商兩融業務體量有望明顯提升。

(4)衍生品:場內新產品創設、放開公募基金等境內外機構投資衍生品利好券商衍生品業務。

(5)公募基金:鼓勵發展指數基金和產品創新、拓寬公募基金投資范圍和策略利于公募行業高質量發展。

國泰君安:政策利好超預期,繼續推薦券商

證監會一攬子政策措施旨在更好活躍資本市場,提振投資者信心;預計投資端改革政策將持續推出,加大各類中長期資金引入力度,提高權益投資比例,利好券商機構業務發展。

預計投資端等資本市場改革政策將持續推出,中長期資金引入并提高權益投資比例、優質券商資本約束放松等將利好頭部券商機構業務發展。

1)按2022年股票成交額測算,證券交易經手費下調每年將向市場讓利約66億元;我們預計資本市場投資端改革將進一步加速,更多吸引各類中長期資金加大權益類資產配置的政策將逐步推出,推動資管機構高質量發展并利好券商機構業務增長;

2)頭部券商將受益于“適當放寬對優質證券公司的資本約束”等監管政策,并憑借其更強的專業化能力把握投資端改革政策紅利實現超預期發展。

來源:21世紀經濟報道(作者:崔文靜 編輯:朱益民)、證券時報、上海證券報、申萬宏源、國泰君安、開源證券