出品方 :21世紀經濟報道&九鞅科技

聯合研究組:肖婧,盧先兵,陸多為,李澤曼,張馨予,楊布澤,姜嘉韜,袁弘暘,楊志錦,唐曜華,李覽青

統 籌:何華,王芳艷,張啟瓏

特約專家:九鞅投資合伙人孫馳博士

數據來源(除另有說明外):九鞅科技

海報設計:林潢

信用債市場的2021對廣大從業者而言可謂是不愿“回首”的經歷。一級凈融資額2.73萬億元,同比接近“腰斬”;其中城投的凈融資額最高,達2.12萬億元,占比78%,但分化嚴重,江蘇、浙江份額占半,貴州、云南、天津等城投凈融資額皆為負數。利差方面,城投債除去部分區域(如天津以及云南),AAA級城投債利差均處于歷史較低分位,而AA+和AA級城投債利差主要是經濟較為發達地區處于歷史較低分位(如江蘇、浙江以及廣東)。從產業債看,AAA級產業債利差均處于歷史較低分位,而只有少部分AA+和AA級產業債利差能處于歷史較高分位(如地產、有色以及汽車家電)。過去一年,在多類因素作用下,信用債風險加速暴露,2021年,共計45家發債主體發生違約(包括首次違約主體和非首次違約主體,不含美元債主體),違約總額達1545億,對比2020年度雖下行20%,但其中AA+以上占比呈上升趨勢,尤以地產債主體為甚。

一、多維度拆解信用債凈融資

1、凈融資近“腰斬”,城投占比近8成

2021年一級信用債市場共發行17891只債券,發行金額16.38萬億元,到期金額13.65萬億元,凈融資額2.73萬億元,其中發行金額同比為4.05%,凈融資額同比-40.12%。

月度來看,一級凈融資規模于五月份大幅縮減,而下半年受到某大型房企事件的持續發酵所牽連,在九月份和十月份進一步縮減。

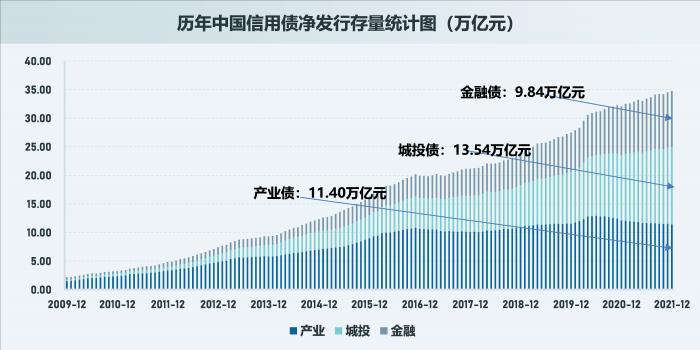

截至2021年12月31日,金融債凈發行存量為9.84萬億元,占比28%;城投債凈發行存量為13.54萬億元,占比39%;產業債凈發行存量為11.40萬億元,占比33%。與2020年相比,金融債凈融資增加1.30萬億元,提升15%;城投債凈融資增加2.12萬億元,提升18%;產業債凈融資減少0.70萬億元,下降6%。

以下將具體從行業、區域以及評級等方面來拆解。

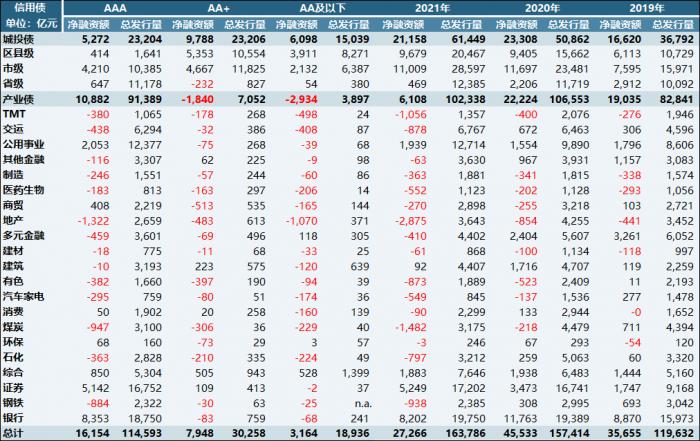

2、地產風險蔓延,抑制產業債再融資

從行業來看,2021年以來城投的凈融資額最高,達2.12萬億元,占總信用債凈融資額的比率為78%,凈融資額規模同比下滑9個百分點。其中,市級的城投債凈融資額最高,達1.10萬億元。而產業債的凈融資額占總信用債凈融資額的比率僅為22%,凈融資額規模同比下滑73個百分點。受三條紅線以及近期的信用風險事件的影響,地產行業的再融資額持續為負,年初至今為-2875億元。特別進入2021年下半年,花樣年等房地產企業的信用風險持續釋放,中資美元債大幅下跌且海外評級機構大面積調低中國房地產企業的信用評級,導致下半年的房地產行業的凈融資僅為11億元。此外,只有證券行業以及公用事業行業2021年凈融資額為正且凈融資情況相比2020年有所改善,同比增加1776億元和385億元;而其他行業2021年凈融資額為負或凈融資情況相比2020年有所惡化,其中銀行行業以及多元金融行業凈融資同比減少最多,分別為3561億元和2814億元。

3、城投區域分化持續,10省份凈融資為負

從城投債區域來看,經濟較為發達的地區的整體再融資情況都處于較高水平(如江蘇以及浙江等區域),但天津、東北以及云南等地的區域債務率較高且經濟基本面較差,在嚴監管的環境下,其凈融資依然處于較低水平。其中天津市自6月份召開債券市場投資人懇談會之后,整體天津城投利差收縮,地區再融資壓力有所緩解,但整體來看債券凈融資仍然較弱。

2021年,江蘇和浙江城投凈融資額分別達到4982億元和4641億元,山東省的凈融資額也超過2000億元;而青海、甘肅、寧夏、吉林、內蒙古、黑龍江、遼寧、貴州省、云南以及天津的城投凈融資額皆為負數。其中,與2020年相比,貴州省、北京市以及天津市城投凈融資情況大幅惡化,同比減少562億元、587億元和1095億元。

4、高評級主體凈融資占比下行

從發行評級方面來看,2021年度AAA級主體凈融資額占比59%,AA+級主體凈融資額占比29%,而AA及以下級主體占比12%。與往年相比,可以明顯看到AAA級主體發行占比較為穩定而凈融資占比逐年下行;AA+級主體發行占比較為穩定而凈融資占比逐年上行。其根本原因是較于往年,2021年AAA級主體發行總額增速較小,為2%,AA+級主體發行總額增速則為16%,而各級別主體到期壓力仍呈線性上升趨勢。

5、短期限發行占比提升,市場情緒謹慎

從一級發行期限來看,信用債平均發行期限有所縮短,其中1-3年(含)期限發行的規模有所提升,且占比也有小幅提升。其余期限的發行規模有所減少。

二、行業景氣度分化加劇

從行業景氣度來看,地產相關鏈條跌入非景氣區間,周期改善,制造業景氣度較強。

從金融行業來看,其中銀行、其他金融以及多元金融中的租賃景氣度回落至非景氣狀態。

銀行業。銀行景氣度為2.36分,同比下滑1.31分。行業景氣度位于歷史景氣度的底部水平,其3年和5年景氣度的區間分位均為20.20%。而OAS也處于行業的底部水平,其3年和5年OAS的區間分位分別為35.44%以及17.47%。從基本面的數據來看,根據中國銀保監會數據顯示,截至2021年3季度末,商業銀行的凈息差為2.07%(2020年末:2.10%),息差的空間進一步壓縮。同時11月數據顯示人民幣貸款余額同比增長11.7%,增速進一步放緩,企業貸款增速回落,企業活動活躍度有待提高。2021年以來,銀行業貸款投放結構有所調整,房地產貸款余額增速低于各項貸款增速,實體經濟融資需求仍有待恢復。

其他金融以及租賃行業。其他金融景氣度為2.00分,租賃的景氣度為1.83分,分別較之于年初下降1.39分。兩者3年的景氣度分位分別為26.18%以及38.41%。從保費收入指標來看,11月7家上市險企合計實現保費收入1523億元,同比+4.39%,保費增速由負轉正。但1-11月累計值保費收入2.5萬億元(同比下滑0.21%),累計保費持續承壓。租賃行業景氣度下滑的主要原因在于下游的需求端的走弱。

從上游資源行業來看,鋼鐵行業由景氣落入非景氣區間,而煤炭行業從非景氣轉移至景氣狀態。雖然上游資源行業的狀態變化不一,但是我們可以發現,2021年來三個細分行業的整體趨勢均處于沖高回落的狀態。有色和煤炭回落后景氣度在景氣臨界值之上企穩而鋼鐵持續下行至非景氣區間。

鋼鐵行業。鋼鐵行業的景氣度為1.24分,較之于2020年底的2.9分下降1.66分。其景氣度歷史3年和5年的區間分位均為17.81%。其OAS的歷史3年和歷史5年區間分位為47.22%以及37.46%。從時間序列的數據來看,2021年以來鋼鐵行業的景氣度于3月大幅攀升至4.55分左右后,持續下行至年末的1.25分的非景氣狀態。主要的原因在于下游地產行業由于資金鏈緊張導致投資和新開工增速的下滑以及竣工的滯后。截至2021年12月17日,高爐開工率為46.41%,較之于2020年底下滑20.72個百分點。后續我們認為地產方面,政策導向微調,但短期內開工表現難以扭轉。基建方面,適度超前開展基礎設施投資的提出,有望帶動投資增速企穩。預計鋼鐵行業的景氣度將弱勢企穩。

煤炭行業。煤炭行業的景氣度為2.92分,較之于2020年底的1.85分提升1.07分。其景氣度歷史3年和5年的區間分位為64.84%以及62.44%。而行業利差已經處于歷史的最低水平。我們發現,景氣度指標于3月上行至4.08分的水平。而景氣度領先于OAS筑頂(5月OAS最高值為379BP)而提前改善,顯示了九鞅行業景氣度良好的預判功能。雖然近期同樣是由于地產行業下行帶動焦鋼鏈條需求疲軟,焦煤供需兩弱格局延續。但由于煤炭行業的供需結構更好。行業仍然處于景氣度臨界值以上的水平。12月份中央經濟工作會議強調六穩,提及逆周期調節政策、釋放地產積極信號和煤化工用煤不納入能源消費控制,我們預計短期的行業景氣度料維持平穩。但考慮行業OAS已經處于歷史的最低水平,配置的性價比降低。

從中游材料和工業行業來看,建筑行業受地產和基建承壓的影響,回落至非景氣區間。而石化和制造步入景氣區間。

建筑行業。建筑行業于21年年末的景氣度指標為1.72分,較之于年初下降1.72分。其景氣度位于歷史的3年以及5年的區間分位均為32.58%,而OAS3年和5年處于33.59%以及27.69%水平。顯示出較低的配置價值。受前期地產融資收緊政策影響,11 月份地產投資、新開工和竣工數據承壓明顯。目前?房住不炒仍為地產行業政策的主要基調,10月份,多家銀行開發貸投放規模增長明顯,未來地產融資收緊局面有望迎來改善,同時中央經濟工作會議要求適度超前開展基礎設施投資,要保證財政支出強度,加快支出進度。我們認為后續建筑行業從需求和資金端均有一定企穩的可能。

石化行業。石化行業于21年年末的景氣度指標為3.38分,較之于年初提升1.50分。其景氣度3年以及5年的區間分位均為69.03%。OAS的3年和5年的分位為64.68%以及66.47%。顯示出較好的配置性價比。隨著化工產品價格大幅上漲,化工行業利潤的爆發式增長。根據申萬行業分類,基礎化工行業五個子行業利潤均有明顯的增長,行業2021年前三季度的總利潤超過前五年利潤的總和。近期由于下游地產的需求走弱導致行業景氣度略微回調,但是由于行業的下游需求更加分散,受地產的影響度較少,行業景氣度維持。

制造行業。制造行業于21年年末的景氣度指標為3.52分,較之于年初提升了1.12分。行業景氣度3年和5年的區間分位均為69.53%,且行業OAS的分位均為14.79%。雖然行業的景氣度很好,但是由于OAS處于歷史較低的水平,其配置價值一般。2021年12月財新中國制造業采購經理人指數(PMI)錄得50.9,高于上月1個百分點,為2021年下半年以來最高。在一系列保供穩價措施的作用下,2021年12月,制造業供求延續修復態勢,景氣度升至擴張區間。投資方面,2021年1-11月制造業投資累計增速為13.7%,高端制造業投資累計增速22.2%。我們認為考慮整體國家的未來政策導向,制造業的景氣度仍然會持續在較高的水平。

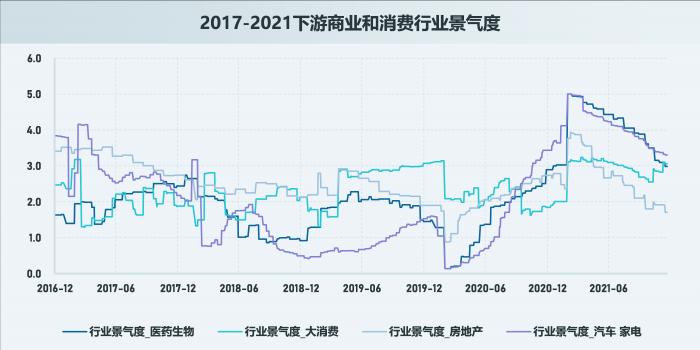

從下游商業和消費來看,消費步入景氣區間而地產行業跌落至非景氣區間。

地產行業。地產行業于21年年末的景氣度指標為1.70分,較之于年初水平下滑1.03分,處于歷史3年和5年的27.01%的水平。而OAS位于歷史3年和5年的82.80%和90.68%的分位。地產的景氣度于3月筑頂(3.92分)后持續回落。而OAS的趨勢下跌自9月中旬某大型房企時間發酵后才開始。整體的景氣度指標對于OAS的未來走勢具備較好的領先效應。后續隨著政策的微調,我們認為地產行業的再融資存在一定邊際改善的空間,但行業內改善的幅度會有較大的分化。

消費行業。消費行業于21年年末的景氣度指標為3.09分,較之于年初的1.84分的水平提升1.24分,處于歷史3年的92.25%的分位。而OAS處于歷史3年的14.68%的分位。但大消費中分化比較大,其中食品飲料、紡織等行業情況較好。但農林牧漁行業的盈利狀況較差。

從服務與支持行業來看,交運和公用事業景氣度改善,步入景氣度區間而環保景氣度下滑,落入非景氣區間。

交運行業。截至2021年12月31日,交運行業的景氣度指標為2.99分,對比2020年年底上漲1.48分,處于歷史3年和歷史5年的99.12%以及79.69%的分位。而OAS處于歷史3年和5年的28.72%分位。而從交通運輸行業的內部來看,也存在較大的分化,其中貨運物流板塊高景氣而客運(航空、機場、鐵路和公路等)由于疫情的反復,整體修復情況較差,快遞業務自2020年價格戰后企穩,但2021年以來網絡電商行業放緩下,快遞業務的增量面臨一定的壓力。2021年疫情波動反復,航空出行依然是受疫情影響最大的行業之一,國內線恢復70%,國際線為疫情前2%;而航空貨運價格創歷史新高,同比增80%。集運價格上漲主邏輯是供需錯配下的運價上漲,供需錯配的主要矛盾在供給,即港口堵塞導致的供應鏈紊亂。預計后續隨著疫情的緩慢改善,客運修復而貨運的價格回落。

公用事業行業。截至2021年12月31日,公用事業行業的景氣度為3.35分,較之于2020年年底的2.26分上漲1.10分,處于歷史3年和5年的分位均為65.87%。而OAS處于歷史3年和5年的17.88%以及12.12%分位。從統計數據來看,電力消費總體保持平穩較快增長水平,1-11月,全社會用電量累計74972億千瓦時,同比增長11.4%,較2019年同期增長15.1%,兩年平均增長7.3%。而從結構來看,我們可以看到整體清潔能源子板塊的大幅發展。非化石能源裝機容量10.6億千瓦,同比增長 17.1%,占總裝機容量的45.8%,占比同比提高。火電12.8億千瓦,同比增長3.6%;水電3.8億千瓦,同比增長5.1%;核電5326萬千瓦,同比增長6.8%;風電3.0億千瓦,同比增長30.4%;太陽能發電2.8億千瓦,同比增長23.7%。在碳達峰、碳中和的行業背景下,我們認為細分行業的景氣度將較長期的持續。

環保行業。截至2021年12月31日,環保行業的景氣度為2.02分較之于2020年年末下降1.25分,且歷史3年和5年的景氣度和OAS分位均為41.10%。環保中水務公司2021Q3業績整體同比轉好,但分化加大。行業平均毛利率有所下滑,現金流情況惡化。運營龍頭公司仍然持續穩步增長,盈利能力和現金流總體良好。

三、信用利差變動拆解

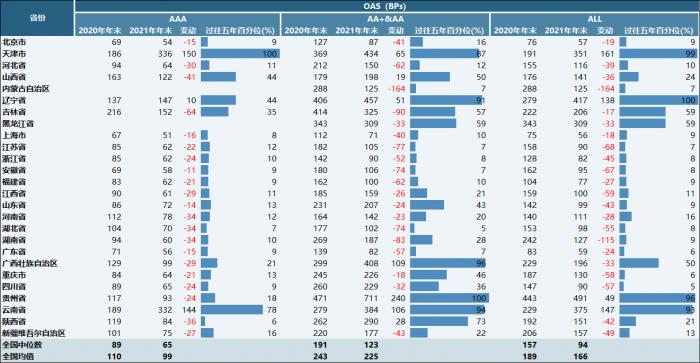

截至2021年12月31日,從城投債來看,除去部分區域(如天津以及云南),AAA級城投債利差均處于歷史較低分位,而AA+和AA級城投債利差主要是經濟較為發達地區處于歷史較低分位(如江蘇、浙江以及廣東)。從產業債來看,AAA級產業債利差均處于歷史較低分位,而只有少部分AA+和AA級產業債利差能處于歷史較高分位(如地產、有色以及汽車家電)。

1、城投地區分化嚴重、產業評級分化嚴重

2021年年末與2020年年末相比,城投債各省份利差以下行為主。整體來看,天津、云南以及遼寧走闊超過100BP,分別為161BP、147BP和138BP,而內蒙古和湖南收窄超過100BP,分別為164BP、115BP;AAA評級當中,走闊省份只有天津、云南以及遼寧,分別為150BP、144BP和10BP,其他省份均為收窄;AA+&AA評級當中,貴州、廣西以及云南走闊超過100BP,分別為240BP、109BP和106BP,而內蒙古收窄超過100BP,為164BP。

從過往五年百分位來看,城投債省份利差以處于歷史較低位為主。整體來看,天津、遼寧、貴州以及云南處于過往五年年末的較高位,其中遼寧處于過往五年的最高位;AAA評級當中,天津和云南處于過往五年的較高位,其中天津處于過往五年的最高位;AA+&AA評級當中,天津、遼寧、廣西、貴州、云南以及陜西處于70%以上的較高歷史分位,其中貴州省處于過往五年的最高位。

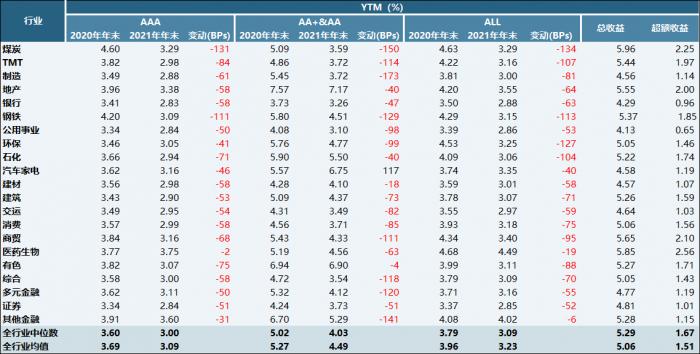

產業債方面。2021年年末與2020年年末相比,各產業利差以下行為主。整體來看,走闊產業有其他金融和醫藥生物,分別為19BP和11BP;AAA評級當中,走闊產業只有醫藥生物,為35BP,其他產業均為收窄;AA+&AA評級當中,走闊產業有汽車家電、石化以及有色,分別為152BP、14BP和12BP,而煤炭和制造收窄超過100BP,分別為114BP和140BP。

從過往五年年末百分位來看,各產業利差以處于歷史較低位為主。整體來看,所有行業利差均未超過過往五年的歷史平均值;AAA評級當中,沒有行業超過過往五年的歷史平均值;AA+&AA評級當中,地產、汽車家電以及有色處于70%以上的較高歷史分位。

注:利差為中位數

2、收益率:以下降居多

城投債收益率變動方面。2021年年末與2020年年末相比,城投債各省份收益率以下降為主。整體來看,天津和云南上升超過100BP,分別為128BP和118BP,而內蒙古、江蘇、湖南以及重慶下降超過100BP,分別為182BP、101BP、148BP和103BP;AAA評級當中,上升省份只有天津和云南,分別為112BP和93BP,其他省份均為下降;AA+&AA評級當中,只有貴州上升超過100BP,為210BP,而內蒙古、吉林、江蘇、安徽、湖北、湖南以及廣東下降超過100BP,分別為182BP、100BP、106BP、102BP、114BP、115BP和111BP。

從總收益來看,貴州的城投債收益率最高,為8.29%;而江西的城投債收益率最低,為1.78%。2021年年末,各省主體債券總收益率中位數為5.79%,均值為5.94%。從超額收益來看,貴州的城投債超額收益最高,為4.40%;而江西的城投債超額收益最低,為0.39%。2021年年末,各省主體債券超額收益中位數為1.96%,均值為2.23%。

產業債收益率變動方面。2021年年末與2020年年末相比,產業債各產業收益率以下降為主。整體來看,所有行業均為下降,而煤炭、TMT、鋼鐵、環保以及石化下降超過100BP,分別為134BP、107BP、113BP、127BP和104BP;AAA評級當中,所有行業均為下降,其中煤炭和鋼鐵下降超過100BP,分別為131BP和111BP;AA+&AA評級當中,只有汽車家電上升,為117BP,而2021年年末全行業中位數較2020年年末下降接近100BP。

從總收益來看,煤炭行業的收益率最高,為5.96%;而公用事業的收益率最低,為4.13%。2021年年末,各行業主體債券總收益率中位數為5.29%,均值為5.06%。從超額收益來看,醫藥生物的超額收益最高,為2.56%;而公用事業的超額收益最低,為0.65%。2021年年末,各省主體債券超額收益中位數為1.67%,均值為1.51%。

四、信用債主體財報分析

從發債企業的財務報表的數據來看,我們統計了非金融行業的整體盈利能力、償債能力以及現金流量指標的年度變化情況。

從盈利能力指標來看,周期性資源行業盈利能力回升;地產、農牧業績承壓。從凈利潤同比來看,我們可以看到2021年1-3季度,全行業的凈利潤處于修復的態勢,非金融以外的板塊,均值的凈利潤同比增幅為79%,中位數為31%。

其中,大部分周期性資源行業(如鋼鐵、石化、煤炭以及有色)的盈利能力受益于下游需求,價格的快速上漲以及2020年由于疫情的低基數效應,帶來了行業盈利的空間的明顯擴大。其中鋼鐵、有色、石化、煤炭的凈利潤同比分別為179%、171%、169%以及75%。同時,我們看到由于融資成本的攀升以及資金鏈緊張帶來的竣工的不及預期,房地產行業的凈利潤整體同比下滑19%。而由于部分農牧品種的景氣度下滑(如生豬養殖和禽鏈)帶來大消費板塊的利潤率同比走低11%;

而從凈利率來看,2021年1-3季度除金融以外整體行業凈利潤均值為6%,中位數為7%。分別較之于2020年年報數據提升了1個和3個百分點。分行業來看,地產行業的凈利率下滑明顯,從2020年的年報的12%的水平下滑至2021年1-3季度的7%。同樣,周期性資源行業的凈利潤率對比2020年有明顯改善。

從償債能力指標來看,整體行業杠桿率保持平穩,周期性行業短期償債能力改善而地產惡化。從短期償債能力指標(短期可用資金/短期有息債務)來看,金融行業以外的全行業均值為1.12倍,較之于2020年年底略微改善。其中,我們可以看到,鋼鐵、煤炭、有色的短期償債能力改善。而地產和建筑板塊的短期償債能力惡化,其中地產由2020年年底的1.22倍下降至3季度末的0.96倍。建筑由2020年年底的1.25倍下降至0.94倍。從整體行業的杠桿率指標來看(資產負債率),我們可以發現基本全行業處于平穩的態勢,分行業來看,目前全行業杠桿率較高的行業分別是房地產(78%)、交通運輸(74%)、建筑(74%)以及商貿(67%)。汽車家電、TMT以及醫藥生物的整體杠桿率處于偏低的水平。

從現金流量指標來看,經營好轉但投資和籌資仍然偏弱。除金融以外的全行業經營產生的現金流量凈額同比均值增加6%,中位數增加3%。投資產生的現金流量凈額同比均值下滑11%,中位數下滑13%。籌資產生的現金流量凈額均值下滑15%而中位數下滑12%。分行業來看,我們可以看到大部分周期性行業的經營產生的現金流同比改善,增速較高的行業包括,煤炭92%,鋼鐵75%,石化14%以及有色12%。而TMT、制造、建筑、建材、汽車家電和環保的經營性現金流同比降幅較高。而從投資產生的現金流情況來看,我們可以發現部分經營改善的周期性行業,并沒有加大整體的資本支出,投資產生的現金流量的同比仍然是負增長。從分行業籌資產生的現金流量情況來看,同比下滑較多的行業包括,鋼鐵(-61%),醫藥生物(-53%)以及環保(-38%)。

五、違約分析:

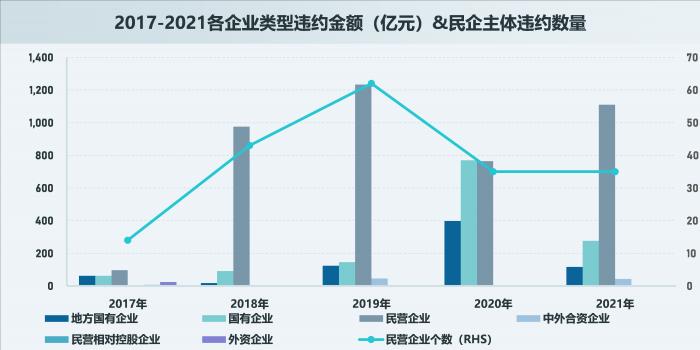

國內17家發債主體首次違約,集中于交運和地產

2021年,國內債券市場共計17家發債主體發生首次違約。從行業看,首次違約主體主要集中于交運和地產行業,違約金額分別為180億元和75億元,占比分別為57.17%和23.81%;而違約類型當中,以破產重整無法兌付以及一般情況無法兌付為主,違約主體占比57.17%和31.37%;從企業類型角度來看,民企依舊是違約大戶,其違約主體占比和違約金額占比分別達到總量的70.59%和88.67%。

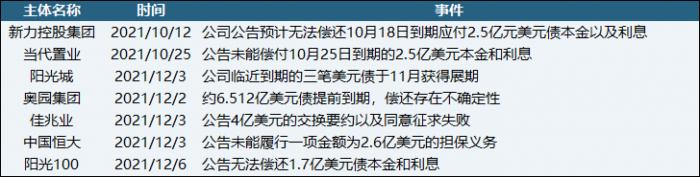

同時我們也梳理了繼花樣年違約后,多家地產民企的美元債展期或違約情況,供投資者參考。

從總違約情況看。2021年,國內債券市場共計45家發債主體發生違約(包括首次違約主體和非首次違約主體),違約總額達1545億,對比2020年度來看下行20%,但其中AA+以上占比自2018年以來一直呈上升趨勢,體現了外部評級機構在評級上存在虛高的可能性,導致評級符號對違約債券的甄別度欠佳。

從行業來看,地產、TMT以及交運為2021年違約金額最多的行業,并且這三個行業的違約金額自2019年以來一直呈上升趨勢;而與2020年相比,違約金額分別增加349億元、103億元以及275億元。其中,地產主要系華夏幸福以及藍光發展,皆為違約債券數量較多且違約債券規模較大,而天房集團則是違約債券規模較大;TMT主要系紫光集團破產重整無法兌付導致主體整體違約規模較大;交運主要系海航控股相關主體破產重整無法兌付導致主體整體違約規模較大。

從企業類型來看,2018年以后,民營企業的暴露風險大幅上升。而在2020年當中,民營企業的違約金額暫時下降,國有企業違約占比迅速提高。盡管2021年,民營企業違約債券數量較2020年有所下降,但由于華夏幸福(地產)、海航控股(交運)、康美藥業(醫藥生物)以及藍光發展(地產)等民營企業占據了總違約金額的較大比例,導致了整體來看民營企業的總違約金額不降反增。

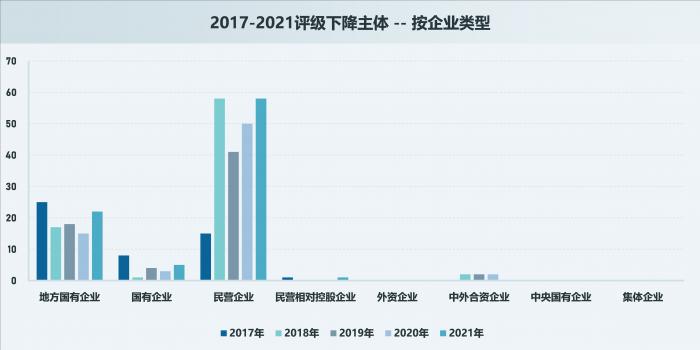

六、評級調整:86家主體被調降評級,民企艱難

2021年共計16家主體被調升評級,86家主體被調降評級。相比較過往五年,可以明顯看出2021年評級上升主體與其評級下降主體之間的比例大幅下降。

進一步按企業類型細看評級調整情況,民企被調升數目(2家)遠低于被調降數目(58家),反映出民企在信用資質上的艱難處境。

另一方面,按照行業對比評級調整情況,2021年調升主體較少,并集中在城投類主體。與此同時,2021年較為明顯的變化是城投以及地產的調降主體個數明顯大幅上升。

七、中資離岸債掃描

1、凈融資-238.35億美元,10月后發行規模驟降

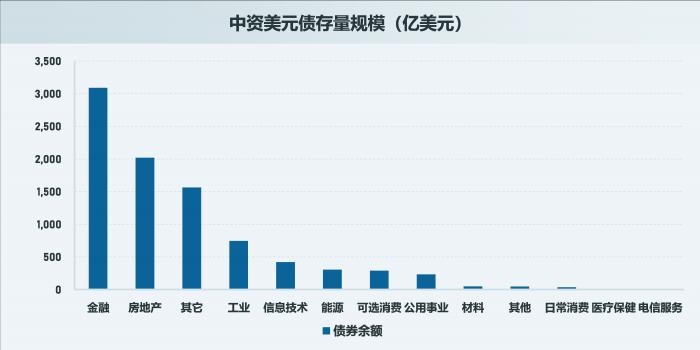

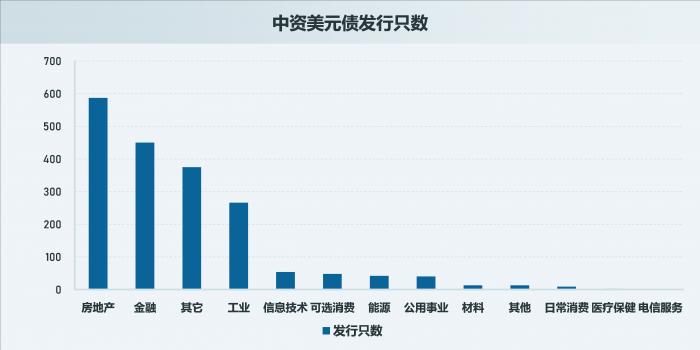

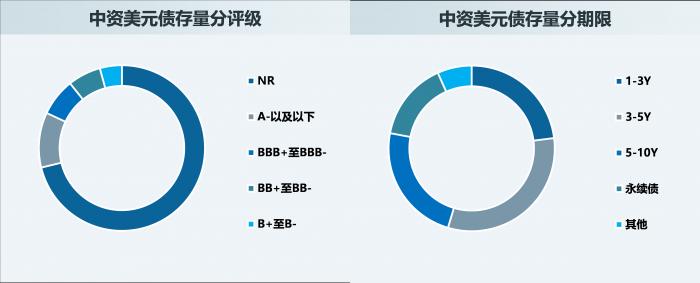

據Wind數據,截至2021年12月31日,中資離岸債存續債有2053只,規模9400億美元。按照幣種來看,其中離岸美元債存量規模為8760.61億美元,占總中資離岸債券規模的93.21%。按照行業來看,其中中資地產599只,規模2065億美元;中資城投債319只,規模793億美元;中資金融債540只,規模3536億美元。2021年中資離岸債共發行1292億美元,同比下行24.70% ,其中金融債發行588億美元,房地產發行439億美元,城投債280億美元。Wind數據顯示,2021年中資離岸債共凈融資-238億美元,主要受地產債和金融債凈融資額為負影響,其中地產債10月份后出現發行困難,全年凈融資額為-144億美元。下半年城投發行美元債明顯增多,10月、11月城投發行美元債發行量分別達到17.39億美元、12.18億美元。

截至2021年12月31日,地產債在存量中資美元債中余額占比為 23.04%,在所有行業債券存量占比排名第二,僅次于第一的金融行業(35.24%)。而地產美元債多為高收益品種,地產債在中資美元高收益債中占比超7成。

10 月以來,盡管部分企業通過債券回購等方式提振投資者信心,但站在“風口浪尖” 的離岸美元債市場發行規模仍大幅驟降,其中地產美元債發行規模降至冰點。

與以往美元債發行受美元緊縮周期影響不同,此輪地產債發行遇冷主要由地產信用風險爆發導致,而非美元緊縮、資金流出因素導致。

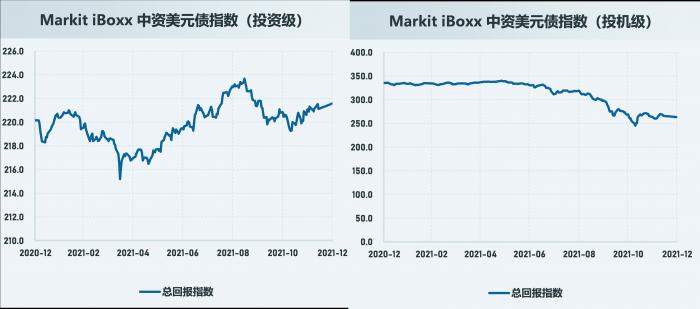

2、高收益美元債受房企違約潮影響表現最差

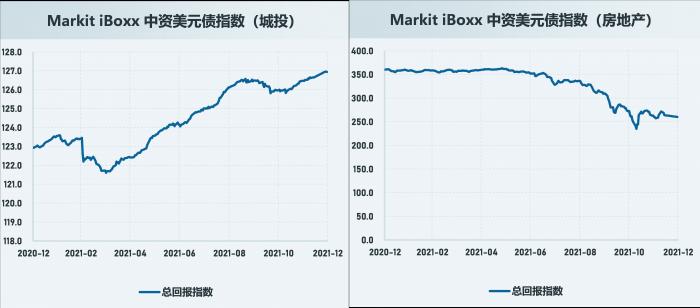

信用風險的發酵及暴露主導了2021年中資美元債市場的走勢。上半年,華融等相關信用事件的發酵沖擊了投資級中資美元債;下半年,某大型房企風險暴露、花樣年等房企違約,高收益美元債收益率快速上行。行業和評級分化持續:截至2021年12月31日,iBoxx中資地產美元債指數(投資級)較之于年初上漲0.64%,中資美元債指數(投機)較之于年初下滑了21.39%。iBoxx中資地產美元債指數(城投)較年初上漲了 3.26%,iBoxx中資地產美元債指數(房地產)較年初下降了 27.86%。

數據來源:Markit/九鞅科技

2021年上半年投資級中資美元債收益率主要跟隨美國國債波動,但4月份受華融事件沖擊出現了背離和大幅波動。中資高收益美元債則主要受信用風險事件和美元債流動性影響。年初主要受華夏幸福暴雷影響,3、4月份則主要受部分地產主體2020年業績表現不佳拖累以及華融延遲披露公司年報引發市場擔憂,5月份后藍光發展、某大型房企的負面輿情再次打擊市場情緒,9月份某大型房企理財逾期、供應商討債、停工消息不斷,尤其是10月初花樣年美元債的惡意違約進一步沉重打擊了中資美元債市場,地產美元債出現大幅下跌,高收益級債券的收益率及利差均大幅上行至歷史高位。地產美元債融資難度大增,“借新還舊”困難,使得暴雷的房企更多,當代置業、佳兆業等房企相繼違約,奧園也出現理財產品和債務逾期。這些負面輿情對地產美元債形成較大沖擊。總體而言,2021年中資美元債回報率表現整體不及境內債,高收益美元債受房企違約潮影響表現最差。

3、美元債違約頻繁,10月后房企暴雷不斷

近年來中資美元債違約趨于頻繁,違約主體以民營企業為主。2021年地產美元債出現較多違約更是成為市場關注的焦點。從中國某大型房企到花樣年控股,從新力控股到當代置業,海外投資者對于中國部分地產企業流動性危機的擔憂日益加劇。

2021年9月后樓市逐步降溫,房企的銷售端回流資金也愈發困難,尤其民營房企銷售受某大型房企沖擊較大。在融資端和銷售端兩大最重要的資金來源渠道受限之下,越來越多房企陷入資金鏈困局,除了已經宣布實質性違約的當代置業、花樣年控股、新力控股等,還有部分房企嘗試通過債務置換、展期的方式解決短期面臨的債務危機,比如奧園推動3只ABS展期艱難自救、榮盛發展擬就2022年到期的兩只共計7.88億美元債發起交換要約。但債務置換也并不是那么容易,12月7日佳兆業由于要約交換失敗一筆4億美元的美元債違約。

違約和負面輿情頻發后,地產美元債遭恐慌拋售。據國際金融協會(IIF)發布的數據,受某大型房企債務危機影響,9 月中國債市出現近半年以來最大規模的資金外流,達到 81 億美元。由于“借新還舊”為房企償還美元債的主要模式,在地產債大跌后地產美元債發債困難,借新還舊模式已不適用,導致房企違約風險因此進一步上升。

美元債到期償債風險也引起了監管部門的關注,2021年10月,發改委召開部分重點行業企業外債座談會指出:依據現行外匯管理政策,適度為企業資金出境提供便利。美元債市場的波動引起了政策的關注,但政策仍以市場化、法治化處置為主,直接干預較少。11月份后雖然房地產政策出現邊際松動,但市場對于中尾部房企的信用風險擔憂并未能解除,高收益債券的收益率及利差仍然在高位震蕩。

2022年一季度地產美元債即將迎來下一波到期高峰,其中2022年 1 、4、6月為到期最高峰,榮盛發展已就2022年1月和4月到期的兩只共計7.88億美元債發起交換要約及同意征求。若房企發行美元債持續處于較難發出的狀態,2022年的到期償債壓力和風險不言而喻。高杠桿民營房企仍然面臨出清風險。此外2022年美元債市場還面臨美聯儲加息可能性上升等種種不確定因素影響。我們梳理了2022年年中前到期規模較高的房地產開發企業的美元債的情況。這部分公司后續或面臨一定的償債壓力。

數據來源:Bloomberg/九鞅科技

(未完待續……1月12日,將發布復盤報告第四篇,聚焦信用案例分析及地產、城投行業展望,敬請繼續關注)

粵公網安備 44010402000579號

粵公網安備 44010402000579號